Après la censure par le Conseil constitutionnel de la « diverted profit tax » (ou « Google tax »), ainsi que du signalement électronique de leurs principaux achats par les personnes assujetties à la TVA, la loi de finances pour 2017 (loi n° 2016-1917 du 29 décembre 2016) et la loi de finances rectificative pour 2016 (loi n° 2016-1918 du 29 décembre 2016) ont été publiées au JO du 30 décembre 2016. Nous vous présentons une sélection des mesures les plus marquantes en matière de fiscalité des entreprises et de fiscalité des personnes.

Sommaire

- Baisse du taux de l’IS

- Augmentation du taux du CICE

- Durcissement du dernier acompte de l’IS pour les grandes entreprises

- Instauration d’un acompte pour le paiement de la TASCOM

- Exonération de taxe sur les salaires des rémunérations versées aux impatriés

- Suppression de l’amortissement exceptionnel des logiciels

- Aménagement de la taxe sur les transactions financières

- Extension du « sur-amortissement » Macron

- Incitation au verdissement des véhicules de sociétés

- Aménagement de la contribution de 3 % sur les distributions

- Application du régime mère-fille aux produits des titres dépourvus de droits de vote

- Aménagement du régime des plus-values à long terme sur titres de participation

- Aménagement des modalités de recouvrement de la C3S

- Instauration du prélèvement à la source de l’IR

- ISF

- Renforcement du régime des impatriés

- Aménagement du régime des AGA

- Report d’imposition en cas d’apport de titres

- Report d’imposition en cas d’apport à une société contrôlée

- Compte PME innovation

Fiscalité des entreprises

Baisse du taux de l’IS (LF 2017, art. 11)

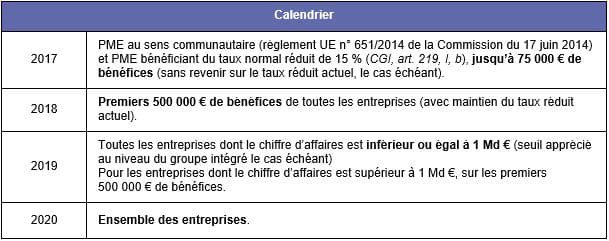

Le taux normal de l’IS est ramené de 33 1/3 % à 28 % mais de façon progressive selon le calendrier suivant :

On notera notamment un effet collatéral de la mesure sur la valorisation des impôts différés des comptes consolidés au 31 décembre 2016.

Par ailleurs, la modification, à compter de 2019, du champ des entreprises éligibles au bénéfice du taux réduit de 15 %, était susceptible d’avoir des conséquences mécaniques sur les modalités d’application du dispositif de consolidation du chiffre d’affaires utile à la détermination du taux effectif de la Cotisation sur la Valeur Ajoutée des Entreprises (CVAE) pour les sociétés fiscalement intégrées. Pour mémoire, ce mécanisme ne s’applique pas lorsque la société tête de groupe bénéficie du taux de 15 % (CGI, art. 1586 quater I bis), c’est-à-dire lorsque la somme des chiffres d’affaires réalisés par chacune des sociétés du groupe n’excède pas 7,63 M€ (CGI, art. 219, I b).

Par dérogation, ce seuil de 7,63 M€ sera maintenu pour l’exclusion du mécanisme de consolidation du chiffre d’affaires utile à la détermination du taux effectif de CVAE en intégration fiscale.

Augmentation du taux du CICE (LF 2017, art. 72)

Le taux du Crédit d’Impôt pour la Compétitivité et l’Emploi (CICE) sera porté de 6 à 7 % au titre des rémunérations versées à compter du 1er janvier 2017. Les taux majorés applicables dans les DOM ne seront toutefois pas modifiés.

Pour mémoire, ce crédit d’impôt, qui bénéficie à l’ensemble des entreprises imposées selon un régime réel, est assis sur le montant brut des rémunérations qui n’excèdent pas 2,5 fois le SMIC (CGI, art. 244 quater C).

Durcissement du dernier acompte de l’IS pour les grandes entreprises (LF 2017, art. 12)

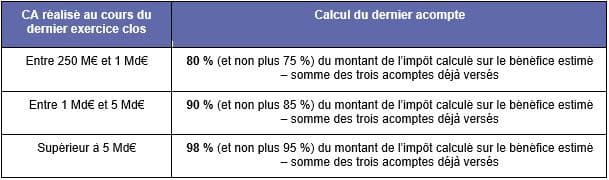

Les entreprises ayant réalisé au cours du dernier exercice clos un chiffre d’affaires d’au moins 250 M€ doivent calculer leur dernier acompte d’impôt sur les sociétés par référence au bénéfice estimé de l’exercice (et non d’après les résultats du dernier exercice clos) lorsque leur chiffre d’affaires a augmenté de manière significative par rapport à l’exercice précédent. Le montant de cet acompte est modulé en fonction du chiffre d’affaires de l’exercice précédent (CGI, art. 1668, 1).

La quotité du montant de l’IS estimé servant au calcul de ce dernier acompte (par différence avec les acomptes déjà versés) est modifiée comme suit :

Instauration d’un acompte pour le paiement de la TASCOM (LF 2017, art. 21)

On se souvient que la LFR 2014 a instauré une nouvelle majoration, dont le taux est fixé à 50 %, du montant de la taxe sur les surfaces commerciales (TASCOM), pour les établissements dont la surface de vente excède 2 500 m², quelle que soit la nature du commerce exercé.

Les redevables de cette majoration devront, dorénavant, s’acquitter d’un acompte pour le paiement de la TASCOM elle-même.

Le montant de cet acompte correspondra à 50 % du montant de la TASCOM majorée. Il devra être payé avec la TASCOM due au titre de l’exercice en cours (c’est-à-dire, au plus tard le 15 juin) et sera imputé sur le montant de la TASCOM due au titre de l’année suivante ou, en cas de cessation d’activité au cours de l’année où l’acompte est acquitté, sur le montant de la taxe dû à raison de cette cessation.

Cette mesure entrera en vigueur au 1er janvier 2017. En pratique, les redevables devront s’acquitter, au 15 juin 2017, du paiement de la TASCOM 2017, ainsi que de l’acompte sur la TASCOM 2018. Puis, le 15 juin 2018, il leur faudra s’acquitter du solde de la TASCOM 2018 et de l’acompte sur la TASCOM 2019.

Exonération de taxe sur les salaires des rémunérations versées aux impatriés (LF 2017, art. 71)

Les rémunérations entrant dans le champ du régime des impatriés (CGI, art. 155 B) et versées aux personnes dont la prise de fonction en France est intervenue à compter du 6 juillet 2016 bénéficieront d’une exonération de taxe sur les salaires (art. 231 bis Q nouveau).

Pour les impatriés recrutés directement à l’étranger et ayant opté pour l’évaluation forfaitaire de leur prime d’impatriation, réputée égale à 30 % de la rémunération nette totale, l’exonération portera, en cohérence, sur une fraction de 30 % de leur rémunération. Lorsque l’impatrié n’a pas exercé cette faculté, c’est également la base forfaitaire qu’il conviendra alors de retenir. Cela étant, la rédaction de la mesure n’est pas parfaitement claire sur ce point et on attendra les commentaires administratifs avec intérêt.

En tout état de cause, cette exonération s’appliquera sous les mêmes conditions de domiciliation fiscale et de durée que celles prévues pour l’application du régime des impatriés, soit jusqu’au 31 décembre de la huitième année civile suivant celle de leur prise de fonction en France (voir ci-après).

Cette exonération concernera la taxe sur les salaires due à raison des rémunérations versées à compter du 1er janvier 2017.

Suppression de l’amortissement exceptionnel des logiciels (LF 2017, art. 32)

Le dispositif d’amortissement exceptionnel des logiciels acquis par les entreprises dès la fin de la période des onze mois consécutifs suivant le mois de cette acquisition (CGI, art. 236 II) est supprimé. Cette suppression affectera les logiciels acquis au cours des exercices ouverts à compter du 1er janvier 2017.

Aménagement de la taxe sur les transactions financières (LF 2017, art. 25 et 62)

La taxe sur les transactions financières (TTF), instaurée en 2012, s’applique à toute acquisition à titre onéreux d’un titre de capital ou assimilé dès lors que ce titre est admis aux négociations sur un marché réglementé français, européen ou étranger, que son acquisition donne lieu à un transfert de propriété et que ce titre est émis par une entreprise française dont la capitalisation boursière excède 1 Md € au 1er décembre de l’année précédant celle d’imposition (CGI, art. 235 ter ZD).

Actuellement, les opérations d’acquisition d’un titre, qui ne sont pas matérialisées par une inscription en compte et qui sont précédées ou suivies de ventes du même titre au cours d’une même journée (dites « intra-day »), ne sont pas incluses dans le champ d’application de la taxe. Seul le solde net des acquisitions en fin de journée est dans ce cas soumis à la taxe (BOI-TCA-FIN-10-10 § 60).

La loi nouvelle prévoit deux aménagements, tendant à étendre le champ d’application de la taxe et à rehausser son taux.

Extension aux transactions « intra-day »

À compter du 1er janvier 2018, la taxe s’appliquera aux transactions « intra-day » intervenant avant le transfert de propriété à l’acquéreur.

Pour mémoire, une mesure similaire avait été adoptée l’an dernier dans le cadre du PLF 2016, avant d’être censurée par le Conseil constitutionnel en raison d’une entrée en vigueur inappropriée.

Hausse du taux

Le taux de la taxe sera porté de 0,2 % à 0,3 % au 1er janvier 2017.

Remarque : le débat parlementaire fait écho au projet d’une taxe sur les transactions financières européennes initié en 2011 par la France et l’Allemagne. Depuis cette date, les pays peinent à s’entendre pour sa mise en place via le mécanisme de la coopération renforcée. Le Ministre affirme que les 10 états membres engagés dans le processus seraient sur le point d’aboutir à un accord et prône le statu quo en droit interne d’ici là.

Extension du « sur-amortissement » Macron (LF 2017, art. 13)

Le « sur-amortissement » Macron, déjà admis pour les véhicules de plus de 3,5 tonnes qui fonctionnent exclusivement au moyen de l’énergie gaz naturel et biométhane carburant (CGI, art. 39 decies A, LF 2016), est étendu aux poids lourds et véhicules utilitaires légers fonctionnant au carburant ED95 composé d’un minimum de 90 % d’alcool éthylique d’origine agricole. On notera qu’il s’agit d’un carburant dont la commercialisation n’est, semble-t-il, autorisée en France que depuis 2016.

Cette extension bénéficiera aux biens acquis entre le 1er janvier 2016 et le 31 décembre 2017.

Par ailleurs, les conditions d’éligibilité au sur-amortissement « de droit commun » (CGI, art. 39 decies) sont assouplies (LFR 2016, art. 99). Alors que la loi pour une République numérique a prorogé le dispositif pour les biens acquis ou fabriqués jusqu’au 14 avril 2017, la loi nouvelle admet au dispositif les biens acquis ou fabriqués postérieurement au 14 avril 2017 ayant fait l’objet, avant le 15 avril, d’une commande assortie du versement d’acomptes d’un montant au moins égal à 10 % du montant total de la commande, et dont l’acquisition intervient dans les 24 mois suivant la date de la commande.

Incitation au verdissement des véhicules de sociétés (LF 2017, art. 70)

On sait que les entreprises possédant des voitures particulières doivent rapporter à leur bénéfice imposable la fraction d’amortissement afférente à la partie du prix d’acquisition excédant 18 300 € (CGI, art. 39, 4-a).

A compter du 1er janvier 2017, ce plafond sera modifié pour tenir compte de manière plus précise du taux d’émission de CO² des véhicules.

Cette somme sera ainsi portée à 30 000 € lorsque les véhicules ont un taux d’émission de CO² inférieur à 20 g/km (en pratique, les véhicules électriques) et à 20 300 € lorsque ce taux d’émission de CO² est supérieur ou égal à 20 g/km et inférieur à 60 g/km (les véhicules hybrides rechargeables).

Cette somme sera toutefois ramenée à 9 900 € lorsque ces véhicules ont un taux d’émission de CO² supérieur à :

- 155 g/km, pour ceux acquis ou loués entre le 1er janvier 2017 et le 31 décembre 2017 ;

- 150 g/km, pour ceux acquis ou loués entre le 1er janvier 2018 et le 31 décembre 2018 ;

- 140 g/km, pour ceux acquis ou loués entre le 1er janvier 2019 et le 31 décembre 2019 ;

- 135 g/km, pour ceux acquis ou loués entre le 1er janvier 2020 et le 31 décembre 2020 ;

- 130 g/km, pour ceux acquis ou loués à compter du 1er janvier 2021.

Aménagement de la contribution de 3 % sur les distributions (LFR 2016, art. 95)

Le champ de l’exonération de la contribution de 3 % a fait l’objet d’une double extension. Seront ainsi désormais totalement exonérées, les distributions versées à des mères étrangères par leurs filiales françaises détenues à au moins 95 %, ainsi que celles effectuées entre deux sociétés françaises non intégrées par choix, pourvu que mère et fille remplissent toutes deux les conditions de détention requises pour être membres du même groupe fiscal.

Pour mémoire, les sociétés passibles de l’IS en France sont soumises à une contribution additionnelle à l’IS de 3 % au titre des montants distribués (CGI, art. 235 ter ZCA). Jusqu’à présent, en étaient seules exclues les distributions entre sociétés appartenant au même groupe intégré. Cette exonération spécifique a été récemment déclarée inconstitutionnelle, au motif qu’elle instituait une différence de traitement injustifiée entre les sociétés remplissant la condition de détention de 95 %, selon qu’elles peuvent ou non (cas des sociétés étrangères) constituer un groupe fiscal intégré (Cons. Const. décision n° 2016-571 QPC du 30 septembre 2016). Pour mettre fin à cette discrimination, le Conseil constitutionnel a décidé d’abroger cette exonération mais seulement à compter du 1er janvier 2017.

La loi nouvelle étend l’exonération aux distributions réalisées au profit de sociétés qui, sans constituer un groupe fiscal, par choix ou parce qu’elles sont situées à l’étranger, ont un lien de détention, direct ou indirect, de 95 % au capital de la filiale distributrice.

Cette exonération totale est applicable aux distributions mises en paiement à compter du 1er janvier 2017. Les distributions opérées jusqu’au 31 décembre 2016 sont maintenues sous le régime antérieur.

Pour les distributions à des sociétés étrangères, la société mère devra être soumise à un impôt équivalent à l’IS dans un Etat membre de l’Union européenne ou dans un autre Etat ayant conclu avec la France une convention d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscales (sauf Etats et Territoires Non Coopératifs (ETNC), sous réserve d’une clause de sauvegarde).

La mesure nouvelle tire strictement les conséquences de la censure du Conseil constitutionnel, s’agissant du champ de l’exonération. Le Gouvernement n’a pas souhaité, à ce stade, engager la réforme totale de la taxe, pourtant menacée par l’examen de questions préjudicielles posées à la CJUE sur son euro-compatibilité (Conseil d’Etat, 27 juin 2016, n° 399024, Association française des entreprises privées et autres), ainsi que par une procédure en manquement de la Commission européenne. Cette fragilité a d’ailleurs encore tout récemment été renforcée par les conclusions de l’Avocat Général de la CJUE, se prononçant sur l’incompatibilité à la Directive mère-fille, en cas de redistribution de dividendes, de la « Fairness tax » belge, dont les similitudes avec la contribution de 3 % sont nombreuses (conclusions présentées le 17 novembre 2016, aff. C-68/15).

Application du régime mère-fille aux produits des titres dépourvus de droits de vote (LFR 2016, art. 91)

La loi tire les conséquences des deux récentes censures du Conseil constitutionnel relatives à l’exclusion du régime mère-fille des titres dépourvus de droits de vote (décisions n° 2015-520 QPC du 3 février 2016 et n° 2016-553 QPC du 8 juillet 2016).

L’Administration, après quelques hésitations, a déjà intégré dans sa doctrine les apports de ces décisions (BOI-IS-BASE-10-10-20, n° 72), en renonçant à la condition imposant que les titres de la filiale confèrent des droits de vote et ce, à compter du 3 février 2016 (date de la première décision du Conseil constitutionnel).

En cohérence, la loi nouvelle supprime l’exclusion de l’application du régime mère-fille aux produits des titres sans droits de vote (CGI, art. 145, 6, c abrogé). Ces produits pourront donc bénéficier du régime mère-fille sous réserve, bien entendu, du respect des autres conditions requises.

Même s’il n’est pas prévu une date d’entrée en vigueur spécifique, tant l’autorité de chose jugée attachée à la décision du Conseil constitutionnel précitée, que la doctrine administrative, permettent de penser que la suppression de la condition est invocable depuis le 3 février 2016.

Aménagement du régime des plus-values à long terme sur titres de participation (LFR 2016, art. 91)

Le régime des plus-values à long terme sur titres de participation est aménagé sur deux points :

- à compter du 1er janvier 2017, la présomption de titres de participation ne s’appliquera aux titres ouvrant droit au régime mère-fille qu’à condition de détenir au moins 5 % des droits de vote de la société émettrice ;

- une clause de sauvegarde est instaurée afin de permettre l’application, sous certaines conditions, du régime des plus-values à long terme aux titres de participation dans des sociétés implantées dans des ETNC.

Titres de participation ouvrant droit au régime mère-fille

Les plus-values de cession des titres de participation détenus au moins deux ans sont imposées au taux de 0 %, sous réserve de la réintégration d’une quote-part de frais et charges égale à 12 % du montant brut des plus-values (CGI, art. 219, I, a quinquies).

Les titres de participation ouvrant droit à ce régime de quasi-exonération comprennent les parts ou actions qui revêtent ce caractère sur le plan comptable et les titres considérés comme tels par la loi fiscale, à l’exception des titres de sociétés à prépondérance immobilière cotées ou non cotées et des titres de sociétés établies dans un ETNC.

En particulier, sont présumés constituer des titres de participation, s’ils sont inscrits au compte de titres de participation ou à une subdivision spéciale d’un autre compte du bilan correspondant à leur qualification comptable, les actions acquises en exécution d’une offre publique d’achat ou d’échange par l’entreprise qui en est l’initiatrice, ainsi que les titres ouvrant droit au régime mère-fille (CGI, art. 39, 1, 5°, al. 18 et CGI, art. 219, I, a quinquies et a sexies-0).

Dès lors que la loi nouvelle supprime l’exclusion des titres sans droits de vote du bénéfice du régime mère-fille, la cession de ces titres auraient dû, mécaniquement, ouvrir droit au régime des plus-values à long terme.

Si la loi ne revient pas sur le principe de cette présomption, elle la soumet à la condition de détenir au moins 5 % des droits de vote de la société émettrice.

Dans ces conditions, la cession de titres sans droits de vote ouvrira droit au régime des plus-values de cession de titres de participation, seulement si :

- les titres ouvrent eux-mêmes effectivement droit au régime mère-fille, et,

- la société détient 5 % des droits de vote de sa filiale.

Cette mesure s’applique aux cessions réalisées au cours des exercices ouverts à compter du 1er janvier 2017.

Titres de participation dans des sociétés implantées dans un ETNC

Jusqu’à présent, les plus-values de cession de titres de participations de sociétés établies dans un ETNC, étaient purement et simplement exclues du régime des plus-values à long terme (CGI, art. 39 duodecies, 2, c ; CGI, art. 219, I, a sexies-0 ter).

Le Conseil constitutionnel, sans censurer ces dispositions, a toutefois émis à leur endroit une réserve d’interprétation. Il a ainsi jugé que cette mesure, qui poursuit un but de lutte contre la fraude fiscale – lequel constitue un objectif de valeur constitutionnelle – ne conduit pas à une imposition confiscatoire et ne porte pas atteinte au principe d’égalité devant la loi.

En revanche, il a considéré que devait nécessairement être laissée au contribuable la faculté de prouver que la prise de participation dans une société établie dans un ETNC correspond à des opérations réelles qui n’ont ni pour objet, ni pour effet de permettre, dans un but de fraude fiscale, la localisation de bénéfices dans cet Etat (décision du 20 janvier 2015, n° 2014-437 QPC). Le Conseil d’Etat a d’ailleurs tout récemment été amené à annuler la doctrine administrative non modifiée à la suite de cette réserve de constitutionnalité (arrêt du 8 juin 2016, n° 383259, AFEP et autres).

En cohérence, une clause de sauvegarde reprenant au mot près la réserve exprimée par le Conseil constitutionnel est insérée dans la loi. Ainsi le régime des plus-values à long terme demeure applicable si la société détentrice des titres apporte la preuve que les opérations de la société établie hors de France, dans laquelle est prise la participation, correspondent à des opérations réelles qui n’ont ni pour objet ni pour effet de permettre, dans un but de fraude fiscale, la localisation de bénéfices dans un ETNC (CGI, art. 39 duodecies, 2, c et CGI, art. 219, I, a sexies-0 ter complétés).

Même si le texte ne prévoit aucune date d’entrée en vigueur spécifique, il nous semble que les contribuables pourront se prévaloir de l’autorité de la chose jugée attachée à la réserve exprimée par le Conseil constitutionnel dans sa décision du 20 janvier 2015 précitée (qui n’a pas limité dans le temps son invocabilité).

Aménagement des modalités de recouvrement de la C3S (LFR 2016, art. 112)

La loi nouvelle instaure un dispositif d’acompte par la création d’une contribution supplémentaire imputable sur la contribution elle-même.

Pour mémoire, la Contribution Sociale de Solidarité des Sociétés (C3S) est prélevée au taux de 0,13 % sur le chiffre d’affaires global annuel hors taxes des sociétés (CSS, art. L. 651-3), et majorée d’une contribution additionnelle de 0,03 % du même chiffre d’affaires (CSS, art. L. 245-13). Le Gouvernement avait annoncé en 2014, dans le cadre du pacte de responsabilité et de solidarité, la suppression progressive de la C3S en 3 ans à compter de 2015. Dans cette perspective, la LFSS 2014 avait instauré un abattement d’assiette de 3,25 M € pour le calcul de la C3S due à compter du 1er janvier 2015. Puis, la LFSS 2016 a porté le montant de cet abattement d’assiette à 19 M €. Le législateur n’a malheureusement pas été sollicité cette année pour acter la suppression annoncée de la contribution en 2017.

Précisions techniques

Il est désormais expressément précisé aux articles L. 651-3 et L. 651-5-3 du CSS que le fait générateur de la C3S est constitué par l’existence de la société débitrice au 1er janvier de l’année au titre de laquelle elle est due, que son assiette est composée du chiffre d’affaires de l’année précédente et qu’elle est exigible au 15 mai de l’année suivant la réalisation de ce chiffre d’affaires. Ces précisions, auparavant éclatées entre le CGI, des décrets et des instructions, n’apportent aucune modification aux modalités de fonctionnement de la C3S.

Dispositif d’acompte

Les sociétés dont le chiffre d’affaires est supérieur ou égal à 1 Md € seront soumises à une contribution supplémentaire à la C3S au taux de 0,04 %, non exclusive de l’actuelle contribution additionnelle. Elle est assise, recouvrée, exigible et contrôlée dans les mêmes conditions que la C3S, sous réserve de certaines dispositions.

La loi nouvelle prévoit notamment que cette contribution supplémentaire est assise sur le chiffre d’affaires de l’exercice au titre duquel elle est due.

Cette disposition devrait pouvoir s’entendre comme signifiant que la contribution supplémentaire n’est pas assise sur le chiffre d’affaires de l’année précédente à la différence de la C3S elle-même, mais que par ailleurs, les modalités de détermination du chiffre d’affaires qui donne effectivement prise à la C3S fixées par l’article L. 651-3 du CSS et notamment l’abattement de 19 M€ s’appliquent pour la détermination de l’assiette de la contribution supplémentaire.

Cette lecture serait cohérente avec l’esprit de la mesure qui est d’instaurer en réalité un mécanisme d’acompte et non la création d’une nouvelle contribution autonome.

Au surplus, on notera que la loi nouvelle ne définit en aucune façon, autre que le renvoi aux modalités prévues pour la C3S, le chiffre d’affaires susceptible de donner effectivement prise à la contribution supplémentaire. Rappelons à cet égard que l’article L. 651-3 du CSS, au-delà de l’abattement de 19 M € prévoit que le chiffre d’affaires à retenir est hors taxes et après déduction de certaines taxes et droits indirects et en exclut certaines refacturations pour les sociétés en nom collectif, les Groupements d’Intérêt Economique (GIE), les Groupements Européens d’Intérêt Economique (GEIE) et les Groupements d’Intérêt Public (GIP), tout en précisant par ailleurs le montant à retenir pour les organismes financiers, les établissements de crédit, les sociétés de financement et les entreprises d’investissement agréées, et les sociétés d’assurance.

Cela étant, comme l’a relevé et déploré la commission des finances de l’AN, nous ne sommes pas formellement à l’abri d’une lecture autonome des modalités d’application de la contribution supplémentaire par l’Administration qui conduirait à retenir le chiffre d’affaires de l’année en cours sans aucun des correctifs prévus pour la C3S. La précision souhaitée par les députés n’ayant pas été apportée formellement lors des débats, il serait bienvenu que l’Administration l’apporte dans ses futurs commentaires de la mesure même si l’enjeu reste faible.

Cette contribution nouvelle donnera lieu au versement d’un acompte égal à 90 % de son montant sur la base du chiffre d’affaires estimé, payable au plus tard le 15 décembre. Elle s’imputera ensuite sur la prochaine C3S due (le 15 mai suivant) et il sera alors procédé à une régularisation. En pratique, toutes les entreprises redevables de la contribution supplémentaire trouveront ainsi à l’imputer sur leur C3S, sauf dans le cas où la société cesserait son activité avant le 1er janvier de l’année suivante. Il s’agira donc simplement d’un dispositif complexe d’acompte mais qui augmentera la charge fiscale à financer en 2017 d’environ 25 % du montant de la C3S elle-même.

On retiendra qu’une insuffisance de versement de cet acompte sera sanctionnée par une majoration de 5 % si elle est à la fois supérieure à 10 % du montant de l’acompte réellement dû et à 100 000 €.

Cette contribution supplémentaire est due à compter du 1er janvier 2017, de sorte que le premier acompte sera effectivement à payer pour le 15 décembre 2017.

Enfin, cette contribution supplémentaire est déductible des résultats de la société versante.

Fiscalité des personnes

Instauration du prélèvement à la source de l’IR (LF 2017, art. 60)

La loi de finances pour 2017 prévoit les modalités de mise en œuvre du prélèvement à la source de l’IR à compter du 1er janvier 2018. Elle met également en place un crédit d’impôt exceptionnel, destiné à éviter qu’en 2018 les contribuables acquittent à la fois le prélèvement sur leurs revenus contemporains et les impositions dues au titre de l’année 2017. Pour autant, cette réforme ne modifie ni les règles de calcul de l’IR, ni l’obligation de déposer une déclaration des revenus de l’année N en N+1.

Le paiement de l’impôt sera ainsi rendu contemporain de la perception des revenus.

Champ du prélèvement à la source

Le prélèvement prendra la forme soit d’une retenue à la source (salaires, pensions et rentes viagères à titre gratuit), soit d’un acompte acquitté par le contribuable (BIC, BA, BNC, revenus fonciers, rentes viagères à titre onéreux, pensions alimentaires et certains revenus de source étrangère).

Ainsi, ne seront notamment pas soumis à ce prélèvement, les plus-values immobilières et les revenus de capitaux mobiliers déjà soumis à un prélèvement à la source obligatoire, les plus-values de cession de valeurs mobilières, les indemnités pour préjudice moral, stock-options, actions gratuites, Bons de Souscription de Parts de Créateur d’Entreprise (BSPCE), les distributions et gains de Fonds Communs de Placements à Risques (FCPR), les revenus de source étrangère imposables en France mais ouvrant droit à crédit d’impôt en application des conventions internationales.

On notera que l’option pour la retenue à la source de 15 % prévue sur les salaires, droits d’auteur et rémunérations versées aux artistes, sportifs et auteurs domiciliés en France est abrogée à compter du 1er janvier 2018.

La déclaration annuelle des revenus resterait obligatoire (CGI, art. 170, 1, al. 1). Le solde de l’IR sera recouvré après imputation des réductions et crédits d’impôt, prélèvements, retenues à la source et acomptes. Dans l’hypothèse où il excéderait 300 €, il serait recouvré par prélèvements mensuels d’égal montant à partir du 2e mois suivant la mise en recouvrement du rôle, le dernier prélèvement intervenant en décembre.

On peut penser qu’il résulte de cette modalité de recouvrement du solde que les retenues à la source opérées par l’employeur sont libératoires quelle que soit la situation de ce dernier au regard de leur reversement au Trésor.

Taux de droit commun et grille de taux par défaut

Le taux de prélèvement de droit commun sera calculé par l’Administration sur la base de la dernière situation connue du foyer fiscal. Il sera ainsi déterminé en considération des données fiscales du foyer de l’année N-2 (dernières informations connues de l’Administration en début d’année N), revues en septembre de l’année N par les données fiscales du foyer pour l’année N-1 (données connues de l’Administration à cette date).

En l’absence de communication du taux par l’administration fiscale (ex. primo-déclarants), ou en cas d’option par le contribuable, sera appliqué un taux par défaut (i.e. un taux proportionnel sur la base d’une grille de taux neutres dépendant du montant de la rémunération versée).

Néanmoins, en cas d’insuffisance de versement, le contribuable sera tenu de calculer et verser un complément de retenue à la source.

Sur option du contribuable il sera possible d’individualiser le taux du prélèvement pour chacun des conjoints ou partenaires liés par un PACS. Les revenus pris en compte pour le calcul du taux individualisé seront constitués de ceux dont le contribuable a personnellement disposé (salaires notamment) et de la moitié des revenus communs en retenant, notamment, la moitié des déficits, charges et abattements.

Si aucune condition particulière n’assortit la modulation à la hausse, en revanche, la modulation à la baisse ne sera possible que si le montant du prélèvement estimé par le contribuable est inférieur de plus de 10 % et 200 € au montant qu’il supporterait en l’absence de modulation.

Paiement par le collecteur

Les sommes prélevées par l’organisme collecteur (employeurs privés et publics, Pôle emploi notamment) devront être reversées au comptable public le mois suivant celui au cours duquel a eu lieu la retenue. Par dérogation, ce versement pourrait être effectué au plus tard le mois suivant le trimestre au cours duquel ont eu lieu les prélèvements lorsque le collecteur est une entreprise qui emploie moins de 11 salariés.

La violation de l’obligation de confidentialité du tiers collecteur sera en principe sanctionnée par les peines d’amende et d’emprisonnement prévues par l’article 226-21 du Code pénal.

Par ailleurs, comme évoqué ci-avant, le contribuable aura la possibilité de s’opposer préalablement à ce que son taux de prélèvement soit communiqué à son employeur et d’opter pour l’application d’une grille de taux par défaut.

Revenus de l’année 2017

Les contribuables bénéficieront, à raison des revenus non exceptionnels perçus ou réalisés en 2017, d’un Crédit d’Impôt Modernisation du Recouvrement (CIMR) destiné à assurer, pour ces revenus, l’absence de double contribution aux charges publiques en 2018.

Ce crédit d’impôt sera égal au montant de l’impôt sur le revenu du foyer résultant de l’application du barème en vigueur multiplié par le rapport entre les revenus non exceptionnels de l’année 2017 relevant du prélèvement à la source (hors retenue à la source spécifique de 15 % prévue à l’article 182 C du CGI et les déficits étant retenus pour une valeur nulle) et le revenu net imposable du foyer soumis au barème. Le montant ainsi obtenu sera diminué des crédits d’impôt prévus par les conventions internationales et afférents aux revenus relevant de l’assiette de la retenue à la source. Le crédit d’impôt s’imputera sur l’IR dû au titre de l’année 2017 après imputation des réductions et crédits d’impôt, ainsi que de tous les prélèvements ou retenues non libératoires. L’éventuel excédent donnera lieu à restitution. On notera que ce crédit d’impôt ne sera pas concerné par le mécanisme de plafonnement global des avantages fiscaux.

Seront notamment considérés comme exceptionnels les revenus suivants :

- indemnités versées à l’occasion de la rupture du contrat de travail (sauf indemnités compensatrices de congés payés et indemnités compensatrices de préavis, indemnités de fin de CDD ou de fin de mission d’intérim) ou de la cessation des fonctions des mandataires sociaux et dirigeants,

- indemnités ou avantages versés à l’occasion de la prise de fonction d’un mandataire social (« golden hellos »),

- primes de signatures et indemnités perçues par les sportifs et professionnels à l’occasion des transferts pratiqués dans les « mercato » des divers championnats professionnels,

- prestations de retraite servies sous forme de capital,

- sommes perçues au titre de la participation ou de l’intéressement non affectées à un plan d’épargne dans les conditions prévues par le Code du travail,

- gratifications surérogatoires (gratifications accordées sans lien avec le contrat de travail ou le mandat social ou qui vont au-delà de ce qu’ils prévoient, quelle que soit la dénomination sous laquelle l’employeur a procédé à ces versements),

- de manière générale, les revenus correspondant par leur date normale d’échéance à une ou plusieurs années antérieures ou postérieures et tout autre revenu qui, par sa nature, n’est pas susceptible d’être recueilli annuellement.

En cas d’incertitude, les employeurs disposeront d’une procédure de rescrit afin d’obtenir une prise de position formelle de l’Administration sur le traitement fiscal qui sera appliqué en 2018 aux différents éléments de la rémunération qu’ils verseront en 2017. L’absence de réponse de l’Administration dans les trois mois de la demande vaudra acception de celle-ci. Les modalités d’application, notamment le contenu, le lieu et les modalités de dépôt de la demande seront précisés par décret.

On notera que la loi prévoit également des critères spécifiques pour la détermination des revenus non exceptionnels s’agissant des revenus fonciers, des revenus des indépendants et des revenus salariaux des dirigeants.

En cas de transfert par le contribuable de son domicile hors de France en 2017 (application de l’« exit tax »), des modalités de calcul particulières du CIMR sont prévues.

On retiendra que l’Administration pourra demander au contribuable des justifications sur tout élément servant de base à la détermination du CIMR. Dans le cas où sa réponse ferait apparaître qu’il a procédé à des opérations ayant eu principalement pour objet et pour effet d’augmenter le montant du CIMR, l’Administration pourra remettre en cause le montant de ce crédit d’impôt selon les procédures prévues aux articles L. 55 et suivants du LPF.

En outre, pour l’impôt sur le revenu dû au titre de l’année 2017, le droit de reprise de l’Administration s’exercera jusqu’à la fin de la quatrième année qui suit celle au titre de laquelle l’imposition est due.

Enfin, le CIMR ne sera accordé qu’à raison des impositions issues de revenus déclarés spontanément.

Acompte sur le crédit d’impôt en faveur des services à la personne

A compter de l’imposition des revenus de l’année 2017, les contribuables percevront, au plus tard le 1er mars de la liquidation de l’impôt, un acompte de 30 % sur le montant des crédits d’impôt afférents aux frais de service à la personne et de garde des jeunes enfants, lequel sera régularisé lors de la liquidation de l’impôt de l’année en cause.

ISF

Mécanisme visant à lutter contre certains détournements du plafonnement de l’ISF (LF 2017, art. 7)

Le mécanisme de plafonnement de l’ISF permet de réduire l’impôt dû de la différence entre :

- d’une part, le total de cet impôt et des impôts dus en France et à l’étranger au titre des revenus et produits de l’année précédente et,

- d’autre part, 75 % du total des revenus mondiaux nets de frais professionnels de l’année précédente, après déduction, notamment, des revenus exonérés d’IR et des produits soumis à un prélèvement libératoire réalisés au cours de la même année en France ou hors de France (CGI, art. 885 V bis).

A compter du 1er janvier 2017, il est prévu une clause anti-abus visant à lutter contre les stratégies d’optimisation consistant pour un contribuable à diminuer ses revenus imposables en capitalisant des revenus de capitaux mobiliers dans une société holding patrimoniale interposée (« cash box »).

Elle conduira à réintégrer la seule part des revenus distribués à une société à l’IS contrôlée par le redevable et correspondant à une diminution artificielle des revenus pris en compte pour le calcul du plafonnement. Pour procéder à cette réintégration, l’Administration devra établir que l’existence de la société et le choix d’y recourir ont pour objet principal d’éluder tout ou partie de l’ISF en bénéficiant d’un avantage fiscal allant à l’encontre de l’objet et de la finalité du plafonnement.

En cas de désaccord sur les rectifications notifiées sur le fondement de cette clause anti-abus, le litige pourra être soumis, à la demande du contribuable ou de l’Administration, à l’avis du comité de l’abus de droit fiscal (avec les conséquences en matière de charge de la preuve que cela implique).

Il convient de souligner que le Conseil constitutionnel a émis une réserve relative à cet article. Pour lui, les sommes qui ne correspondent pas à des bénéfices ou revenus que le contribuable a réalisés ou dont il a disposé au cours de la même année d’imposition, ne sauraient être intégrées dans le revenu du contribuable pour le calcul du plafonnement de l’ISF sans que soit méconnu le respect des capacités contributives des contribuables. Par suite, la réintégration dans le calcul du plafonnement des revenus distribués à la société contrôlée ne pourra en pratique être opérée que si, et dans la mesure où l’Administration peut démontrer que les dépenses ou revenus du redevable de l’ISF sont, au cours de l’année de référence du plafonnement, assurés, directement ou indirectement, de manière artificielle par la société interposée.

Pour mémoire, les réserves d’interprétation dont une décision du Conseil constitutionnel assortit la déclaration de conformité à la Constitution d’une disposition législative sont revêtues de l’autorité absolue de la chose jugée et lient le juge administratif pour l’application et l’interprétation de cette disposition (pour une application récente, CE, 8 juin 2016, n° 383259, AFEP et autres).

Clarification de la notion de biens professionnels (LFR 2016, art. 29)

On sait que seule la fraction de la valeur des droits sociaux correspondant aux éléments du patrimoine social nécessaire à l’activité industrielle, commerciale, artisanale, agricole ou libérale de la société est considérée comme un bien professionnel exonéré (CGI, art. 885 O ter).

La Cour de cassation a récemment fait une interprétation stricte mais favorable de ces dispositions. Elle a ainsi jugé que la réintégration dans l’assiette de l’ISF de la valeur des titres d’une société (qualifiés de biens professionnels) correspondant à des actifs non nécessaires à son activité ne s’étendait pas à ceux qu’elle détient au travers de ses filiales et sous-filiales (20 octobre 2015, n° 14-19598).

Pour faire échec à cette jurisprudence, la loi prévoit désormais (patrimoine imposable à l’ISF à compter du 1er janvier 2017) que la fraction de la valeur des parts ou actions de la société correspondant à la valeur des éléments du patrimoine social de ses filiales ou sous-filiales non nécessaires à leur propre activité ou à l’activité industrielle, commerciale, artisanale, agricole ou libérale de la société n’est pas considérée comme un bien professionnel. Cette mesure s’appliquera à l’ensemble des participations directes ou indirectes détenues par la société constitutive du bien professionnel.

Une clause de sauvegarde est néanmoins prévue, en vertu de laquelle aucun rehaussement ne sera effectué à raison des éléments pour lesquels le redevable, de bonne foi, n’est pas en mesure de disposer des informations nécessaires.

L’exposé des motifs précise qu’il s’agit de contrer les pratiques abusives consistant à placer les biens non nécessaires à l’activité professionnelle dans des filiales ou sous-filiales de la société éligible au régime des biens professionnels.

On notera que si le Conseil constitutionnel a été saisi d’un recours contre ces dispositions, il les a finalement déclarées conformes à la Constitution.

Notion d’activité principale des salariés et mandataires sociaux (LFR 2016, art. 29)

On sait que, sous réserve de leur conservation pendant au moins 6 ans, les parts ou actions de sociétés ayant une activité industrielle, commerciale, artisanale, agricole ou libérale sont susceptibles de bénéficier d’une exonération partielle d’ISF à hauteur de 75 % de leur valeur lorsque leur propriétaire y exerce son activité principale comme salarié ou mandataire social (CGI, art. 885 I quater).

La Cour de cassation a jugé récemment que la notion d’activité principale n’impliquait pas nécessairement de percevoir une rémunération (5 janvier 2016, n° 14-23681). Cette solution différait de la position de l’Administration, pour qui l’activité principale, à l’instar de la définition des biens professionnels, s’entend de celle qui constitue pour le redevable l’essentiel de ses activités économiques ou, à défaut, celle qui procure au redevable la plus grande part de ses revenus (BOI-PAT-ISF-30-40-80, n° 60), ce qui était source de contentieux.

Il est désormais précisé dans la loi que l’activité principale doit correspondre à une fonction effectivement exercée par le redevable et donner lieu à une rémunération normale au regard de celles du même type versées au titre de fonctions analogues dans l’entreprise ou dans des entreprises similaires. En outre, cette rémunération devra représenter plus de la moitié des revenus professionnels à raison desquels l’intéressé est soumis à l’IR. Pour les mandataires sociaux, pour lesquels cette exonération est essentielle, les jetons de présence seront pris en compte et inclus au numérateur du rapport.

Lorsque l’exonération s’applique aux titres de plusieurs sociétés, la condition de rémunération normale sera appréciée dans chaque société prise isolément. En revanche, il sera fait masse de ces rémunérations pour apprécier le respect du seuil précité de 50 % des revenus professionnels.

Il s’agit ici, selon l’exposé des motifs, de lutter contre les comportements frauduleux visant à bénéficier de l’exonération sur la base d’une activité professionnelle fictive et non rémunérée.

Cette mesure sera applicable pour la détermination du patrimoine imposable à l’ISF à compter du 1er janvier 2017.

Renforcement du régime des impatriés (LF 2017, art. 71)

On sait que les salariés impatriés (qu’ils soient appelés par une entreprise étrangère auprès d’une entreprise établie en France ou recrutés directement à l’étranger par une entreprise établie en France) peuvent, sous certaines conditions, bénéficier d’un régime fiscal spécifique qui prévoit, notamment, l’exonération des éléments de rémunération directement liés à cette situation (CGI, art. 155 B). Pour bénéficier de ce régime de faveur, ils ne doivent pas avoir été fiscalement domiciliés en France ou résidents de France de façon ininterrompue au cours des cinq années civiles précédant celle de leur prise de fonction en France, et doivent fixer en France leur domicile fiscal à compter de leur prise de fonction en France.

Jusqu’à présent, ce régime s’appliquait jusqu’au 31 décembre de la cinquième année civile suivant celle de leur prise de fonction en France.

Conformément aux annonces du premier ministre en juillet dernier, la durée du régime spécial est étendue jusqu’au 31 décembre de la huitième année, et ce, pour les personnes dont la prise de fonction en France est intervenue à compter du 6 juillet 2016. Cet allongement s’applique à toutes les composantes du régime des impatriés (exonération d’IR et déductibilité partielle des cotisations versées aux régimes de retraite supplémentaire et de prévoyance complémentaire de l’Etat d’origine des salariés auxquels ils étaient affiliés avant leur arrivée en France).

Par ailleurs, les éléments de rémunération liés à la mission sont désormais également exonérés de taxe sur les salaires (voir ci-dessus).

Aménagement du régime des AGA (LF 2017, art. 61)

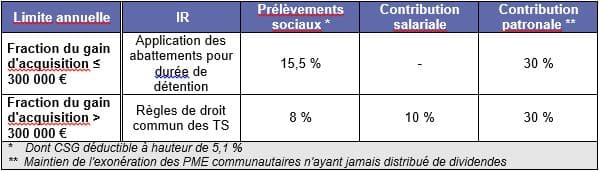

Après des échanges difficiles, les parlementaires ont adopté un article visant à aménager le régime social et fiscal des AGA, sans toutefois remettre en cause le régime tel qu’issu de la loi Macron dès lors qu’il n’a pas d’effet rétroactif.

Pour l’avenir, il préserve le régime Macron, plus favorable, tout en le plafonnant. L’alourdissement de la fiscalité et des contributions sociales ne concerne que la fraction du gain supérieure à ce plafond annuel (fixé à 300 000 €).

Ainsi, le gain d’acquisition continuera à bénéficier des abattements pour durée de détention mais dans une limite annuelle fixée à 300 000 €. Les gains supérieurs à cette limite seront imposés, pour la fraction excédentaire, suivant les règles de droit commun des traitements et salaires.

Parallèlement, le taux de la contribution patronale est augmenté de 20 % à 30 %, quelle que soit la valeur du gain d’acquisition (sauf pour les PME communautaires n’ayant jamais distribué de dividendes).

En revanche, pour ce qui est des prélèvements sociaux chez le bénéficiaire, on retiendra que :

- pour sa fraction inférieure ou égale à 300 000 €, le gain sera soumis à la CSG/CRDS au taux de 15,5 % ;

- pour sa fraction supérieure à 300 000 €, le gain sera soumis à la CSG/CRDS au taux de 8 % ainsi qu’à la contribution salariale de 10 % (rétablie pour cette fraction).

Enfin, il est précisé que ces nouvelles dispositions ne sont applicables qu’aux actions gratuites dont l’attribution aura été autorisée par une décision de l’assemblée générale extraordinaire postérieure à la publication de la loi de finances pour 2017 (le 30 décembre).

Report d’imposition en cas d’apport de titres (LFR 2016, art. 32)

Imposition des soultes en cas d’apport de titres

On sait que les plus-values réalisées depuis le 1er janvier 2000 à l’occasion de certaines opérations d’échanges de titres bénéficient d’un sursis d’imposition (CGI, art. 150-0 B). Le bénéfice de ce mécanisme de sursis d’imposition est notamment subordonné à la condition que la soulte reçue par le contribuable n’excède pas 10 %.

Deux aménagements sont apportés à ce mécanisme. Il est expressément précisé que le sursis d’imposition s’applique aux plus-values, comme aux moins-values. Autrement dit, il sera également sursis à l’imputation de la moins-value réalisée, le cas échéant, au titre de l’opération d’échange. Par ailleurs, la condition tenant à l’existence d’une soulte n’excédant pas 10 % est maintenue, mais la plus-value réalisée sera désormais imposée au titre de l’année d’échange à concurrence du montant de la soulte.

Le même mécanisme d’imposition immédiate de la soulte s’appliquera également dans le cadre des mécanismes :

- de report d’imposition du gain retiré de l’apport d’une créance de complément de prix (CGI, art. 150-0 B bis),

- de report en cas d’apport à une société contrôlée (CGI, art. 150-0 B ter),

- de sursis d’imposition des plus-values d’échange de titres de sociétés à prépondérance immobilière (CGI, art. 150 UB, II)

Ces aménagements s’appliqueront aux soultes afférentes à des opérations d’échange ou d’apport réalisées à compter du 1er janvier 2017.

On notera qu’aucune date d’entrée en vigueur spécifique ne semble prévue pour l’application du mécanisme de sursis d’imposition de l’article 150-0 B du CGI aux éventuelles moins-values.

Opérations successives

Le mécanisme de report d’imposition en cas d’apport à une société contrôlée (CGI, art. 150-0 B ter) fait l’objet d’un aménagement favorable.

Actuellement, le IV de l’article 150-0 B ter du CGI prévoit que lorsque les titres reçus en rémunération de l’apport font eux-mêmes l’objet d’un apport, l’imposition de la plus-value réalisée à cette occasion est reportée dans les mêmes conditions (cf. BOI-RPPM-PVBMI-30-10-60, n° 560 et 570).

En revanche, si les nouveaux titres reçus en échange faisaient eux-mêmes l’objet d’une opération bénéficiant du sursis d’imposition prévu à l’article 150-0 B du CGI ou d’un apport soumis au report d’imposition, il était mis fin au report initial.

Désormais, le report sera maintenu dans ces deux hypothèses (report sur report ou report sur sursis) et ce, quel que soit le nombre d’opérations, sous réserve bien entendu de la survenance de l’un des autres évènements susceptibles de mettre fin au report. Il incombera au contribuable de déclarer chaque année le montant des plus-values dont le report est ainsi maintenu.

Ces aménagements s’appliquent aux opérations réalisées depuis le 1er janvier 2016.

Report d’imposition en cas d’apport à une société contrôlée (art. 33)

En cas d’apport de titres à une société contrôlée, l’opération bénéficie automatiquement d’un report d’imposition spécifique, pour autant que l’apport de titres soit réalisé au profit d’une société établie dans un Etat membre de l’Union ou dans un Etat ou territoire ayant conclu avec la France une convention fiscale contenant une clause d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscales (CGI, art. 150-0 B ter).

Ce report expire en cas de cession dans un délai de 3 ans, par la société bénéficiaire de l’apport, des titres qui lui ont été apportés, sauf à ce qu’elle prenne l’engagement de réinvestir dans un délai de deux ans le produit de cette cession, à hauteur d’au moins 50 %, dans une activité économique (dans une ou plusieurs entreprises).

Compléments de prix

En cas de complément de prix, l’appréciation de ce seuil de 50 % est susceptible de soulever une difficulté. L’Administration estime qu’en pareille hypothèse, la condition tenant au seuil de 50 % doit être appréciée au regard du montant global du prix de cession et du complément de prix y afférent (BOI-RPPM-PVBMI-30-10-60, § 293). Or, le produit global de la cession est indéterminé au moment de la cession, dans la mesure où une incertitude demeure concernant le versement du complément de prix.

Pour remédier à cette difficulté, la loi nouvelle précise que le produit de la cession s’entend du prix de cession, augmenté des compléments de prix perçus. Dans ce cas, le contribuable bénéficiera d’un délai supplémentaire de deux ans à compter de la perception d’un complément de prix pour effectuer, le cas échéant, un complément de réinvestissement.

On notera que cette mesure, adoptée à l’initiative du Sénat, était supposée revêtir un « caractère interprétatif ». Cette mention a finalement été supprimée, de sorte qu’en définitive, elle ne devrait s’appliquer que pour les opérations réalisées à compter de la date de publication de la loi.

La nature des réinvestissements précisée

Par ailleurs, les conditions de réinvestissement de 50 % du produit de cession sont encadrées plus strictement.

Pour les cessions réalisées à compter du 1er janvier 2017, lorsque le réinvestissement n’est effectué que dans le financement d’une activité commerciale, industrielle, artisanale, libérale, agricole ou financière, à l’exception de la gestion d’un patrimoine mobilier ou immobilier, la loi légalise la doctrine administrative en précisant que le produit de la cession doit être affecté au financement de moyens permanents d’exploitation affectés à son activité.

En cas de réinvestissement dans l’acquisition d’une fraction du capital d’une ou de plusieurs sociétés exerçant une activité économique, il sera désormais possible d’investir dans des sociétés dont le siège est situé dans un autre Etat membre de l’UE, en Islande, au Liechtenstein ou en Norvège.

En outre, le report d’imposition est désormais subordonné à la condition que les biens ou titres ainsi acquis soient conservés pendant un délai d’un an au moins, décompté depuis la date de leur inscription à l’actif de la société. On retiendra que cette condition est moins restrictive que le délai de 24 mois retenu par l’Administration dans sa doctrine.

Compte PME innovation (LFR 2016, art. 21)

Economie générale du dispositif

La LFR 2016 instaure un compte PME-innovation (CPI) qui permettra aux contribuables qui y déposent les titres d’une société, dans la gestion de laquelle ils se sont impliqués, de bénéficier d’un report d’imposition lorsqu’ils les cèdent, sous réserve qu’ils remploient dans un délai de 24 mois le produit de leur cession dans l’acquisition de certaines entreprises dans lesquelles ils devront également s’impliquer durablement.

Remarque : le CPI présente des similitudes avec le PEA : seuls les contribuables ayant leur domicile fiscal en France pourront ouvrir un CPI : le CPI donne lieu à l’ouverture d’un compte-titres et d’un compte-espèces associés. A la différence du PEA toutefois, le montant des sommes figurant sur le CPI n’est pas plafonné mais les plus-values ne sont pas exonérées.

Un accès limité

Le titulaire du CPI doit :

- soit détenir ou avoir détenu avec son cercle familial, à un moment quelconque depuis la création de la société en question, au moins 25 % des droits de vote ou des droits dans les bénéfices sociaux ;

- soit avoir exercé au sein de la société pendant au moins 24 mois (ou depuis sa création si elle a moins de 24 mois) une des fonctions de direction requises pour l’accès au régime ISF des biens professionnels (CGI, art. 885 0 bis) ou une activité salariée, détenir (ou avoir détenu), avec son cercle familial, à un moment quelconque depuis sa création, au moins 5 % de ses droits de vote ou des droits dans les bénéfices sociaux. Ce seuil de 5 % ne sera pas exigé si la valeur des parts ou actions excède 50 % de la valeur brute, appréciée selon les règles applicables en matière d’ISF de l’ensemble des biens, droits et valeurs du titulaire du compte, y compris les parts et actions de la société ;

- soit être signataire d’un pacte d’actionnaires ou d’associés personnes physiques portant sur au moins 25 % des droits de vote ou des droits dans les bénéfices sociaux de la société, chaque signataire devant détenir au minimum 1 % des droits précités et au moins l’un d’entre eux avoir exercé dans la société une fonction de direction.

Par ailleurs, seuls peuvent être déposés sur le CPI les titres des sociétés qui respectent l’ensemble des conditions requises pour l’application de l’abattement renforcé pour durée de détention (CGI, art. 150-0 D, 1 quater B-1°).

En pratique : société créée depuis moins de 10 ans et non issue d’une concentration, d’une restructuration, d’une extension ou d’une reprise d’activités préexistantes, PME au sens du droit de l’UE, etc.

Des possibilités de remploi restrictives et exigeantes

Le produit de la cession devra être remployé dans un délai de 24 mois à compter de la date de l’opération ou de sa perception (complément de prix) dans la souscription au capital de PME éligibles au dispositif ISF-PME (CGI, art. 885-0 V bis) ou dans l’acquisition ou la souscription de parts ou actions de certaines entités.

Les liquidités peuvent ainsi être réinvesties dans la souscription au capital initial ou aux augmentations de capital des sociétés soumises à l’IS et dont le titulaire n’est ni associé ni actionnaire et qui satisfont aux conditions d’éligibilité à l’ISF-PME (sauf pour celle tenant au régime fiscal de la société). Les sociétés cibles doivent donc être des jeunes PME exerçant leur activité depuis moins de sept ans, sauf exceptions.

Les liquidités peuvent également être remployées dans la souscription aux augmentations de capital de sociétés dont le titulaire du compte est déjà associé ou actionnaire si ces souscriptions constituent des investissements de suivi au sens de l’ISF-PME.

Il sera aussi permis d’employer les liquidités dans la souscription de parts ou actions de Fonds Communs de Placements à Risques (FCPR), Fonds Professionnels de Capital Investissement (FPCI), Sociétés de Libre Partenariat (SLP), Sociétés de Capital Risque (SCR) ou d’organismes similaires situés dans un Etat membre de l’UE, en Norvège, en Islande ou au Liechtenstein. Il faudra toutefois que l’actif de ces fonds, sociétés ou organismes soit constitué à hauteur d’au moins 80 % par des parts ou actions reçues en contrepartie de souscriptions au capital, d’obligations dont le contrat d’émission prévoit obligatoirement le remboursement en actions, de titres reçus en contrepartie d’obligations converties ou d’actions convertibles de sociétés éligibles au remploi. Comme pour le dispositif ISF-PME, les parts ou actions reçues en contrepartie de souscriptions en capital, les titres reçus en remboursement d’obligations et les titres reçus en contrepartie d’obligations converties doivent représenter au moins 40 % de l’actif de ces fonds ou sociétés.

Par ailleurs, il sera également exigé du contribuable que, dans chacune des sociétés au capital desquelles il a souscrit :

- il exerce une fonction de direction au sens de l’article 885 O bis du CGI et qu’il perçoive à ce titre une rémunération normale ;

- ou qu’il soit administrateur ou membre de son conseil de surveillance ;

- ou qu’il soit lié par une convention d’accompagnement qui l’engage à participer activement à la définition de sa stratégie et à lui fournir, à sa demande, des prestations de conseil à titre gratuit.

Cet accompagnement devra être effectif au plus tard à l’expiration du troisième mois suivant l’investissement et pendant toute la durée de détention des titres dans le cadre du CPI.

En cas d’investissement via un fonds, une SLP ou une SCR, la condition d’accompagnement devra être remplie par chaque porteur de part ou associé ou actionnaire dans chacune des sociétés dans lesquelles l’entité détient des parts ou actions.

Régime fiscal

Au regard de l’impôt sur le revenu

Les plus et moins-values réalisées dans le CPI feront l’objet d’une imposition globale reportée à la sortie des actifs du compte. Le fait générateur de l’imposition sera ainsi constitué par le retrait de liquidités, le retrait de titres, la clôture du compte ou le transfert de domicile hors de France.

Le gain net imposable sera déterminé en faisant masse des plus et moins-values constatées lors des opérations réalisées dans le compte, étant précisé que les moins-values seront imputables sans limitation de délai (et non pas sur les seules plus-values de même nature réalisées au cours de la même année ou des 10 années suivantes), en priorité sur les plus-values des années antérieures les plus anciennes, puis sur les plus-values de l’année et des années suivantes afférentes aux titres souscrits aux dates les plus anciennes. Le solde positif ainsi obtenu pourra être réduit des abattements pour durée de détention de droit commun, fixes et renforcés.

Précisions : pour l’application des abattements pour durée de détention, le gain net serait ventilé entre les différents taux d’abattement selon la même répartition que l’ensemble des plus-values constatées dans le compte au jour du retrait avant imputation des moins-values.

En cas de solde négatif, les liquidités ne seront pas imposables et les moins-values resteront imputables dans le compte sur les plus-values des années suivantes.

Au regard des prélèvements sociaux

Les plus-values retirées d’opérations réalisées dans le CPI resteront soumises aux prélèvements sociaux de 15,5 %, au titre de l’année de leur réalisation. L’imposition porte sur les plus-values retirées, au cours d’une même année, d’opérations réalisées dans le CPI, ainsi que sur les distributions perçues dans ce compte.

Elles seront déterminées après imputation le cas échéant des moins-values subies, à raison d’opérations réalisées dans le compte, au cours de la même année et, le cas échéant des dix années précédentes, sans application des abattements pour durée de détention.

Ces prélèvements sociaux seront prélevés à la source par l’établissement gestionnaire du compte et leur montant versé au Trésor avant le 15 janvier de l’année suivante.

En matière d’ISF

L’inscription de parts ou actions sur le CPI entraînera, le cas échéant, la remise en cause de l’exonération dite « Dutreil » dont le contribuable a bénéficié au titre de l’année en cours et de celles précédant l’inscription. La même solution est retenue en matière de droits de mutation.

Par ailleurs, les parts ou actions souscrites dans le CPI ne pourront ouvrir droit ni à l’exonération partielle d’ISF (CGI, art. 885 I quater), ni aux réductions ISF et IR-PME (CGI, art. 885-0 V bis et 199 terdecies-0 A), et ne pourront non plus faire l’objet d’un engagement de conservation au sens de l’article 885 I bis du CGI.

En revanche, elles pourront ouvrir droit à l’exonération pour souscription au capital de certaines PME (CGI, art. 885 I ter), ainsi qu’au statut de biens professionnels, si les conditions requises pour l’application de ces dispositifs sont par ailleurs remplies.