L’Assemblée nationale vient d’adopter en 1re lecture le 2e PLFR 2017. Le texte sera examiné, dès jeudi soir, par les sénateurs.

Mesures adoptées sans modification sensible

- Interdiction de la déduction en charge des impôts prélevés conformément aux dispositions d’une convention fiscale (art. 11)

- Aménagement du sursis d’imposition applicable aux opérations intercalaires réalisées par les entreprises (art. 12)

- Renforcement de la clause de sauvegarde applicable hors de l’UE prévue à l’article 123 bis du CGI (art. 15)

Mesures modifiées

Aménagement du prélèvement à la source (art. 9)

Pour rappel, sauf opposition du contribuable et option de celui-ci pour le taux par défaut, l’Administration transmettra au tiers collecteur le taux du prélèvement applicable avec le numéro d’inscription au répertoire national d’identification des personnes physiques correspondant. Ces informations seront recueillies, détenues ou transmises aux seules fins d’opérer le prélèvement à la source et seront couvertes par le secret professionnel.

Pour l’heure, il est prévu que la violation de cette obligation de confidentialité soit sanctionnée d’une amende de 300 000 euros et d’une peine de 5 ans d’emprisonnement (Code pénal, art. 226-21). Ces sanctions seraient revues à la baisse. La violation de l’obligation de confidentialité serait, en définitive, punie d’un an d’emprisonnement et 15 000 euros d’amende (Code pénal, art. 226-13, relatif à l’atteinte au secret professionnel). Ces sanctions s’appliqueraient également en cas d’usage détourné du taux d’imposition à des fins autres que celles prévues par la loi.

Pour mémoire, l’entreprise qui n’a ni déclaré ni versé au comptable public les retenues qu’il a effectuées, est, si le retard excède un mois, en principe, passible d’une amende de 9 000 € et d’une peine de 5 ans d’emprisonnement.

Cette sanction serait finalement ramenée à 1 500 € au plus (peine plafond, également prévue en cas de rétention des cotisations salariales précomptées sur le salaire, CSS, art. R 244-3). En cas de récidive dans un délai de 3 ans, la sanction serait alors portée à 2 ans d’emprisonnement et une amende de 3 750 €.

Les entreprises seraient soumises au secret professionnel au titre des informations collectées dès le 1er septembre 2018 (et non à compter du 1er octobre 2018).

Les entreprises qui le souhaiteraient (et qui seraient en mesure de le faire), pourraient effectuer la préfiguration de la retenue à la source sur les salaires versés dès le 1er septembre 2018 (et non à compter du 1er octobre 2018).

Aménagement du régime de faveur des fusions et des apports partiels d’actifs (art. 14)

L’article a fait l’objet d’un amendement gouvernemental prévoyant, en premier lieu, la fin de l’engagement pour la société apporteuse de calculer les futures plus-values de cession afférentes aux titres reçus en rémunération d’un apport partiel d’actif à partir du prix de revient fiscal des éléments apportés en tant que condition subordonnant l’application du régime. Cette obligation serait transformée en simple modalité de calcul de l’assiette.

En outre, le champ d’application du régime spécial des fusions serait étendu aux apports de participations pour couvrir la définition d’« échange » au sens de la Directive.

Pour mémoire, l’actuel article 210 B, 1 du CGI assimile les apports de participations portant sur plus de 50 % du capital de la société dont les titres sont apportés à une branche complète d’activité, sous réserve que la société apporteuse respecte certaines règles et conditions.

Il en est de même, d’une part, des apports de participations conférant à la société bénéficiaire des apports la détention directe de plus de 30 % des droits de vote de la société dont les titres sont apportés lorsqu’aucun autre associé ne détient, directement ou indirectement, une fraction des droits de vote supérieure et, d’autre part, des apports de participations conférant à la société bénéficiaire des apports, qui détient d’ores et déjà plus de 30 % des droits de vote de la société dont les titres sont apportés, la fraction des droits de vote la plus élevée dans la société.

Serait désormais également visée l’hypothèse dans laquelle la société bénéficiaire détient déjà plus de 50 % du capital de la société dont les titres sont apportés et qu’un nouvel apport vient renforcer cette détention majoritaire.

Par ailleurs, on sait que le 2e PLFR 2017 prévoit des modalités déclaratives nouvelles spécifiques en cas d’opération réalisée au profit d’une société étrangère (consistant à décrire les motivations et conséquences de l’opération). Il serait expressément précisé que cette obligation concerne les seules opérations placées sous le régime spécial des fusions.

Révision des valeurs locatives des locaux professionnels (art. 17)

Pour mémoire, la réforme des valeurs locatives (Loi 2015-1786 du 29 décembre 2015, art. 48, I) a prévu, pour les impositions dues entre 2017 et 2025, des mécanismes de lissage sur dix ans et de plafonnement destinés à éviter les variations brutales des impôts locaux induites par la révision des valeurs locatives professionnelles. Dans les cas de changement de consistance des locaux professionnels du fait de travaux, ces mécanismes devaient venir à expiration s’agissant des changements intervenus à compter du 1er janvier 2017.

Leur application serait maintenue, mais seulement lorsque les travaux réalisés concernent moins de 10 % de la surface des locaux.

Réduction du taux de l’intérêt de retard et de l’intérêt moratoire (art. 24)

La réduction du taux des intérêts de retard et moratoires s’appliquerait aux intérêts courant du 1er janvier 2018 au 31 décembre 2020 (et non plus, comme le texte le prévoyait initialement, aux intérêts courant à compter du 1er janvier 2018, sans limitation de durée).

Cet amendement a été proposé en séance par le Gouvernement, suite à un amendement déposé par le député Charles de Courson, qui souhaitait indexer le taux de l’intérêt moratoire sur le taux d’intérêt moyen donné chaque année par l’Insee, et ce afin de permettre une révision annuelle dudit taux, en fonction de l’évolution du marché.

Cette solution ayant été jugée trop complexe par le Gouvernement, il a finalement été proposé de fixer une date d’application limite (le 31 décembre 2020, donc) afin de prévoir une nouvelle révision de ces taux à la fin de l’année 2020. Il s’agit d’une sorte de clause de revoyure avec le Parlement.

Contrôle des informations sur les comptes financiers soumises à un échange automatique entre administrations fiscales (art. 25)

Dans le projet de loi initial, il était prévu que les titulaires de compte soient tenus de remettre aux institutions financières les informations nécessaires à l’identification de leurs résidences fiscales et leurs numéros d’identification fiscale – NIF – (sauf dans le cas où l’institution en question n’est pas tenue de les recueillir).

Il serait tenu compte des cas où le titulaire d’un compte ou les personnes qui le contrôlent ne disposent pas d’un tel NIF, par exemple dans le cas où leur Etat de résidence n’en délivre pas.

La liste des titulaires de compte n’ayant pas transmis aux institutions financières chargées de les recueillir les informations nécessaires à leur identification, devrait être communiquée par ces dernières à l’administration fiscale. Tout manquement à cette obligation serait, en principe, sanctionné par une amende de 200 € par titulaire de compte omis sur la liste en cause.

Parallèlement, l’article 1736, 5 du CGI dispose que tout manquement à l’obligation déclarative prévue à l’article 1649 AC est sanctionné par une amende fiscale de 200 € par compte déclarable comportant une ou plusieurs informations omises ou erronées.

Il serait désormais précisé que l’amende prévue en cas de manquement à l’obligation de transmission instituée par la loi nouvelle ne pourrait se cumuler avec l’amende prévue en cas de manquement à l’obligation de déclaration prévue à l’article 1649 AC du CGI.

Mesures nouvelles

Limitation du bénéfice du CICE aux rémunérations versées aux salariés affectés aux activités lucratives des OSBL (art. 13 quater)

Les entreprises imposées selon un régime réel, quelle que soit la nature de leur activité, peuvent bénéficier d’un crédit d’impôt pour la compétitivité et l’emploi (CICE), assis sur le montant brut des rémunérations, telles que définies pour le calcul des cotisations de sécurité sociale, qui n’excèdent pas 2,5 fois le Smic (CGI, art. 244 quater C).

Les entreprises partiellement imposables sont susceptibles de bénéficier du CICE au titre des rémunérations versées à leurs salariés affectés à leurs activités imposées.

A compter du 1er janvier 2018, pour les organismes sans but lucratif (ainsi que les établissements publics et collectivités territoriales), le bénéfice du CICE serait, de manière symétrique, réservé aux rémunérations versées à ceux de leurs salariés affectés à leurs activités lucratives.

Pour mémoire, le PLF 2018 (art. 42) prévoit, à compter du 1er janvier 2018, la baisse de son taux de 7 % à 6 % avant sa suppression à compter du 1er janvier 2019.

Publicité des bénéficiaires d’aides d’Etat en matière fiscale (art. 14 bis)

L’Administration aurait désormais la faculté de rendre publiques un certain nombre d’informations relatives aux bénéficiaires d’aides d’Etat à caractère fiscal et serait, pour ce faire, déliée du secret fiscal attaché à ces informations (LPF, art. L. 112 bis nouveau).

Ces informations porteraient notamment sur le nom et l’identifiant du bénéficiaire, son secteur d’activité, l’instrument et l’objectif de l’aide. En revanche, le montant de l’aide octroyée ne serait pas dévoilé de manière précise, mais publié sous forme de fourchette.

L’objectif poursuivi est d’assurer la conformité du droit interne à l’obligation de transparence prévue par le droit de l’Union européenne, qui constitue l’un des critères de compatibilité des aides d’Etat (Règlement UE n° 651/2014 de la Commission européenne du 17 juin 2014).

La mesure devrait s’appliquer à compter de l’entrée en vigueur du 2e PLFR 2017.

Elargissement de l’accès au logiciel Patrim (art. 16 quater)

Les personnes physiques faisant l’objet d’une procédure d’expropriation ou d’une procédure de contrôle portant sur la valeur d’un bien immobilier ainsi que les personnes physiques souhaitant déterminer l’assiette de l’ISF ou des droits de mutation à titre gratuit ou le montant de leurs aides personnelles au logement peuvent obtenir, par voie électronique, via le logiciel Patrim, communication des éléments d’information détenus par l’administration fiscale et relatifs aux mutations à titre onéreux de biens immobiliers comparables intervenues dans un périmètre et pendant une période déterminés et qui sont utiles à la seule appréciation de la valeur vénale du bien concerné (LPF, art. L. 107 B).

Depuis le 1er mai 2017, les personnes physiques faisant état de la nécessité d’évaluer la valeur vénale d’un bien immobilier en tant que vendeur ou acquéreur potentiel de ce bien peuvent également obtenir ces données par l’intermédiaire de ce logiciel.

A compter du 1er janvier 2018, l’accès au logiciel Patrim serait étendu à tous. Seraient ainsi rendus accessibles au public, par voie électronique, les éléments d’information détenus par l’administration fiscale au sujet des valeurs foncières déclarées à l’occasion des mutations intervenues dans les cinq dernières années.

Un décret en Conseil d’Etat préciserait les modalités d’application de cette mesure.

Mise en place d’un abattement exceptionnel sur les plus-values cessions de terrains à bâtir, de biens immobiliers bâtis ou de droits relatifs à ces mêmes biens situés dans des communes classées en zones A et A bis (art. 16 ter)

Les plus-values des particuliers et des sociétés de personnes imposables à l’IR résultant de la cession de terrains à bâtir (CGI, art. 257, 2, 1°), de biens immobiliers bâtis ou de droits relatifs à ces mêmes biens, situés dans des communes classées en zones A et A bis, dans lesquelles il existe un déséquilibre particulièrement important entre l’offre et la demande, feraient l’objet d’un abattement exceptionnel de 70 % (pouvant être porté à 85 % dans certaines circonstances).

Cet abattement serait soumis à la double condition que la cession :

- soit précédée d’une promesse unilatérale de vente ou d’une promesse synallagmatique de vente, signée et ayant acquis date certaine à compter du 1er janvier 2018 et au plus tard le 31 décembre 2020,

- et soit réalisée au plus tard le 31 décembre de la deuxième année suivant celle au cours de laquelle la promesse unilatérale de vente ou la promesse synallagmatique de vente a acquis date certaine.

Pour les terrains à bâtir, le cessionnaire devrait prendre l’engagement de réaliser et achever des locaux destinés à l’habitation, dans un délai de 4 ans suivant la date d’acquisition, et dont la surface de plancher devrait être au moins égale à 90 % de la surface de plancher maximale autorisée (par référence au plan local d’urbanisme ou d’un document d’urbanisme en tenant lieu).

S’agissant de l’acquisition de biens immobiliers bâtis, le cessionnaire devrait également prendre l’engagement de démolir la ou les constructions existantes en vue de réaliser et d’achever des locaux destinés à l’habitation, dans les conditions précitées.

Dans le cas où le cessionnaire viendrait à ne pas respecter cet engagement, il serait redevable d’une amende égale à 10 % du prix de cession.

L’engagement ne serait pas rompu en cas de fusion, dès lors que la société absorbante s’engagerait à se substituer à la société absorbée dans le délai restant à courir. A défaut, elle se verrait appliquer l’amende précitée.

Les plus-values résultant d’une cession réalisée au profit du conjoint du cédant, de son partenaire Pacs, de son concubin notoire, ou encore de l’ascendant ou descendant du cédant ou de l’une de ces personnes ainsi qu’au profit d’une personne morale dont l’une de ces personnes se trouve être un associé ou le devient à l’occasion de cette cession ne pourraient bénéficier de cet abattement exceptionnel.

Enfin, l’abattement serait également applicable aux plus-values prises en compte pour la détermination de l’assiette de la CSG sur les produits de placement et la CRDS (CSS, art. L. 136-7, Ord. n° 96-50 du 24 janvier 1996 relative au remboursement de la dette sociale, art.16) et du prélèvement social sur les produits de placement (CSS, art. L. 245-15) ainsi que de la contribution additionnelle à ce prélèvement social et du prélèvement de solidarité de 2 % (CGI, art. 1600-0 S et CASF, art. L. 14-10-4).

Enfin, il en irait de même concernant la taxe sur les plus-values de cession d’immeubles autres que des terrains à bâtir (CGI, art. 1609 nonies G).

Prorogation des exonérations accordées lors de la cession d’un immeuble à un organisme en charge du logement social ou d’un droit de surélévation d’un immeuble existant (art. 16 ter)

L’exonération applicable aux plus-values immobilières réalisées par les particuliers lors de la cession d’immeubles à un organisme en charge du logement social ou à un opérateur privé qui s’engage à construire des logements sociaux, ou encore au profit d’une collectivité territoriale en vue de leur rétrocession à un organisme en charge du logement social, qui devait prendre fin au 31 décembre 2018, serait prorogée de deux ans, soit jusqu’au 31 décembre 2020 (CGI, art. 150 U, II, 7° et 8°).

De même, l’exonération applicable aux plus-values résultant de la cession d’un droit de surélévation, accordée sous réserve du respect de l’engagement de l’acquéreur de créer et achever des locaux destinés à l’habitation dans un délai de quatre ans à compter de l’acquisition, qui devait prendre fin au 31 décembre 2017, serait prorogée pour trois ans, soit jusqu’au 31 décembre 2020 (CGI, art. 150 U, II, 9°).

Il serait par ailleurs précisé que cette exonération ne serait accordée au titre de la cession d’un droit de surélévation, qu’à condition que le cessionnaire s’engage à réaliser et à achever uniquement des locaux destinés à l’habitation.

Assouplissement de l’accès à l’abattement de TFPB de 30% aux logements situés en zone urbaine sensible (art. 17 bis)

Pour mémoire, les logements attribués sous conditions de ressources par des bailleurs sociaux et ayant bénéficié d’une exonération de longue durée de taxe foncière sur les propriétés bâties (TFPB) bénéficient d’un abattement de 30 % s’ils sont situés dans un quartier prioritaire de la ville et si l’office public de l’habitat ou la société d’économie mixte auxquels ils appartiennent est signataire d’un contrat de ville (CGI, art. 1388 bis). Ce dispositif s’appliquait aux impositions établies de 2016 à 2020 et à compter de l’année suivant celle de la signature du contrat de ville.

Toutefois, la LFR 2016 est venue restreindre l’accès à cet abattement, puisqu’elle en a réservé le bénéfice aux contrats de ville signés au plus tard le 31 mars 2017. L’amendement adopté par les députés revient sur cette limitation. Le bénéfice de l’abattement serait désormais accessible pourvu que le contrat ait été signé au plus tard le 1er octobre de l’année précédente. Pour 2018, la signature pourrait, par dérogation, intervenir au plus tard le 28 février 2018.

Aménagement du tarif de la taxe de séjour applicable aux meublés non classés mis en location sur les plateformes de réservation en ligne et modification du barème de la taxe de séjour (art. 23 bis)

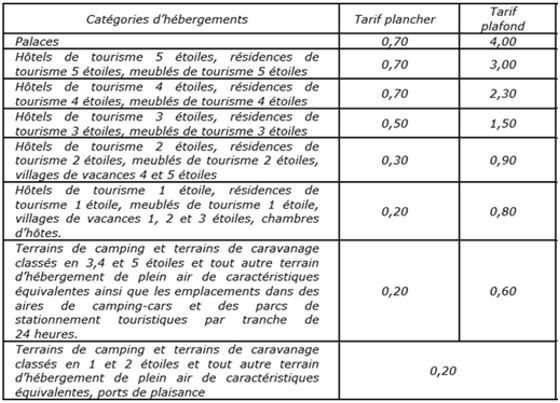

Le barème de la taxe de séjour (au réel et forfaitaire) serait modifié comme suit à compter du 1er janvier 2019 :

Pour tous les hébergements en attente de classement ou sans classement, tels que les meublés non classés, notamment ceux mis en location sur les plateformes de réservation en ligne (à l’exception des catégories d’hébergements apparaissant dans le tableau ci-dessus), le tarif applicable par personne et par nuitée serait compris entre 1 % et 5 % du coût par personne de la nuitée (égal aux prix de la prestation d’hébergement HT). Le tarif serait néanmoins plafonné au tarif le plus élevé adopté par la collectivité ou, s’il est inférieur à ce dernier, au tarif plafond applicable aux hôtels de tourisme 4 étoiles.

Seraient par ailleurs supprimées les dispositions selon lesquelles, lorsqu’elles ne sont pas à même d’établir la catégorie de l’hébergement faisant l’objet de leur service, les plateformes de réservation en ligne préposées à la collecte de la taxe de séjour et de la taxe additionnelle (CGCT, art. L. 3333-1) sont tenues au versement de ces taxes au tarif applicable à la catégorie des meublés de tourisme et hébergements assimilés en attente de classement ou sans classement (CGCT, art. L. 2333‑34, II, al. 3).

Ces dispositions entreraient en vigueur le 1er janvier 2019.

Généralisation de la collecte de la taxe de séjour au réel par les plateformes internet (art. 23 ter)

Pour rappel, la taxe de séjour est en principe collectée « au réel » par les logeurs, les hôteliers, les propriétaires et les autres intermédiaires lorsque ces personnes reçoivent le montant des loyers qui leur sont dus mais elle peut aussi être collectée au réel par les professionnels qui assurent par voie électronique un service de réservation ou de location ou de mise en relation en vue de la location d’hébergements pour le compte de ces personnes à condition qu’ils y aient été habilités (Code général des collectivités territoriales, art. L. 2333-33 et L. 2333-34).

A compter du 1er janvier 2019, la collecte de la taxe au réel serait généralisée aux plateformes internet qui sont intermédiaires de paiement pour des loueurs non professionnels. Pour les autres plateformes, les opérateurs conserveraient la possibilité de collecter la taxe, pourvu qu’ils y soient habilités par les logeurs.

Généralisation progressive des procédures dématérialisées (art. 30 ter)

Devraient désormais nécessairement être soumises par voie électronique :

- la déclaration CIR (CGI, art. 244 quater B), à compter d’une date fixée par décret et au plus tard pour les déclarations devant être déposées à compter du 1er janvier 2020 ;

- et les déclarations relatives à la taxe sur la valeur vénale des immeubles possédés en France par des entités juridiques (CGI, art. 990 E et F), à compter d’une date fixée par décret et au plus tard le 31 décembre 2020.

Pour les résultats déclarés à compter d’une date fixée par décret et au plus tard au titre des exercices clos le 31 décembre 2019, la déclaration de résultats des SCI non soumises à l’IS par voie électronique, jusqu’alors applicable uniquement à certaines SCI, serait généralisée.